Согласно теории финансовых циклов сам по себе кризис не только никуда не девается, а он сам создаёт себя. Клаудио Борио, который является одним из самых популярных и узнаваемых макро-экономистов, работающий в международном банке BIS, написал некое программное ессе. В нём он весьма подробно изложил новую теорию, которая касается причин возникновения текущего кризиса. Согласно этому ессе, циклические финансовые дисбалансы, которые выразились в очень быстром росте кредитования, и вызвали кризис. Он был пропущен всеми мировыми Центральными банками, так как кризис не вписывался в те модели, которые были «по-стандарту» в то время. Тем не менее, даже по прошествии пяти лет, он лечится в корне не верно. Так смягчения, которые не имеют конца и края, лишь ухудшают положение, загоняя болезнь вглубь экономики.

Вот уже в течении 5 лет на разные страны накатываются волны кризиса, который не могут объяснить экономисты в рамках неоклассических и неокейнсианских стандартных теорий бизнес циклов. Клаудио Борио пишет, что для объяснения причин кризиса, нужно применять давно не модную и забытую теорию финансовых циклов.

Когда Япония в девяностых годах погрузилась в нелогичную и непонятную ситуацию, впервые вспомнили эту теорию, которая основана на воззрениях австрийской школы, но она ушла намного дальше от неё. Но даже исследование этого вопроса не позволило спасти мир от печального японского пути.

Знания, которые мы накопили за пару десятилетий, дают понять, что даже самая мягкая политика мировых центральных банков и ФРС здесь не поможет. Только если правительства возьмут на себя все частные долги возможен выход из кризиса, уверяет этот финансист из банка BIS.

Финансовый цикл — что это?

Для экономистов Борио написал коротенькую инструкцию, благодаря которой они, привыкшие думать о финансовой системе как обо обычной системе перераспределения ресурсов, смогут понять концепцию, учитывающую только издержки по транзакциям. Вот эта инструкция:

- Следует думать не о краткосрочной, а о долгосрочной перспективе, так как финансовые циклы значительно длиннее деловых стандартных циклов;

- Так как финансовая система сама создаёт покупательскую способность, а не просто размещает ресурсы, следует думать о монетарной природе экономики. Финансовая система в некотором роде живёт самостоятельной жизнью;

- Нужно думать глобально, так как мировая экономика с её продуктовыми, финансовыми и промежуточными рынками на данный момент уже достаточно хорошо интегрирована;

Как пишет Клаудио, находящийся на передовой этого нового теоретического направления — финансовый цикл не имеет общепринятого определения.

Близкий смысл имеет определение — «взаимосвязи наших с вами представлений о рисках, ценности активов, финансовых ограничениях, которые являются само-продуцирующимися, приводят к сначала к буму, а потом к падению финансовых рынков».

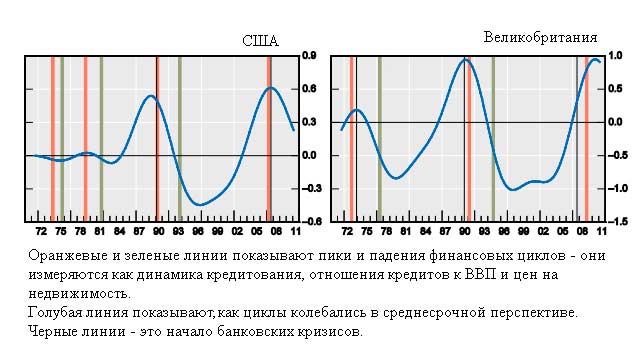

Наше текущее положение в финансовом цикле наиболее точно показывает стоимость кредита и цены на недвижимость. Обычно эти два компонента взаимосвязаны, так как при покупке или строительстве недвижимости особенно важно кредитование. Куда меньшую взаимосвязь с указанными двумя ориентирами имеют цены на акции. Процентные ставки, премия за риск, волатильность, плохие кредиты и тому подобное также имеет своё значение при исследовании финансовых циклов. Деловые циклы сменяются чаще финансовых. Частота их повторения равна пяти-восьми годам. Согласно измерениям, которые проводятся с 1960-х годов, усреднённое значение длины финансового цикла для 7 наиболее развитых экономик равно 16 годам.

Кризис следует сразу же после пика финансового цикла. Зачастую, банковский кризис начинается в тот момент, когда цикл подходит к своей верхней точки. Если кризис был вызван внешними потерями финансовых институтов и потерями банков, то он не шёл сразу за пиком — эти выводы сделаны на основании изучения всё тех же семи развитых экономик. Так, недавно появившиеся проблемы в германских и швейцарских банковских системах связаны были с финансами циклами США и стран Европы;

После экономического кризиса рецессия намного легче, чем после финансового кризиса. Так зачастую спад на 50 процентов более ущемляющий, в отличии от падения, которое вызвано деловым циклом;

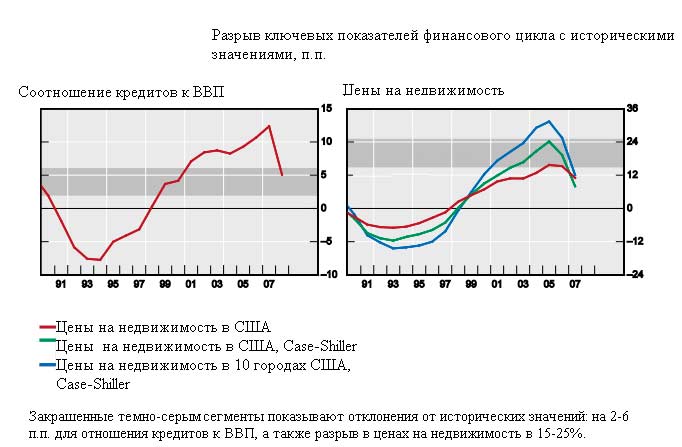

Можно предсказать кризис. Теория финансовых циклов современности позволяет обнаружить в будущем признаки кризиса. Риски при этом можно определить в реальном времени и довольно таки точно. Одним из самых чётких ориентиров является положительное отклонение от исторических норм показателя кредита к валовому внутреннему продукту и цен на активы, недвижимость особенно, которое происходит одновременно. Указанные два отклонения вместе дают весьма чёткий сигнал к приближению пика и скорому началу кризиса;

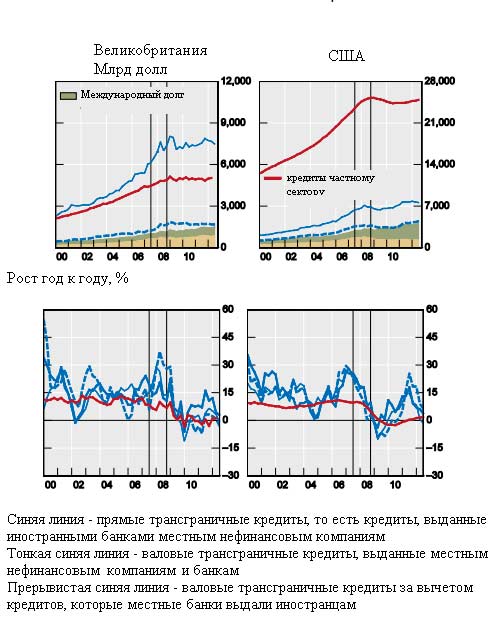

Роль международного компонента циклов растёт вместе с глобализацией. Это определяется, к примеру, по размеру доли кредитов, которые заграничные банки выдают не финансовым предприятиям;

Политика государства влияет на продолжительность цикла. Увеличение свободы финансовой политики сильнее проявляет нисходящую и восходящую часть цикла;

Открытая макроэкономическая политика в условиях глобализации также приводит к буму — появляется больше возможностей для роста кредитования и цен на активы, растёт экономический потенциал и появляется потенциал для более меньшей инфляции. И указанная последняя особенность заставляет центральные банки, которые озабочены таргетированием инфляции, не замечать бум и не ужесточать монетарную политику. Чуть позже становится только хуже, так как «внезапно» за бумом грядёт кризис;

Для понимания финансовых циклов нужно кое что забыть

Модели, по мнению Борио, которые дают возможность подбирать верную политику и прогнозировать кризисы, в обязательном порядке должны содержать в себе 3 следующих аспекта:

- Бум в финансах вызывает кризис, а не только предшествует ему. Кризис — это появляющиеся во время стадии бума последствия уязвимости системы;

- Долги и кредитование в целом и являются любому буму своеобразным двигателем, так как компании дают себе право больше покупать и тратить. А это приводит в свою очередь к неверному размещению ресурсов — как рабочей силы, так и капитала. Затем, когда потоки наличности и цены на активы в стадии спада начинают сокращаться, все задолженности превращаются в силу, которая сдерживает восстановление — бизнес, правительства и домохозяйства для восстановления своих балансов стремятся экономить;

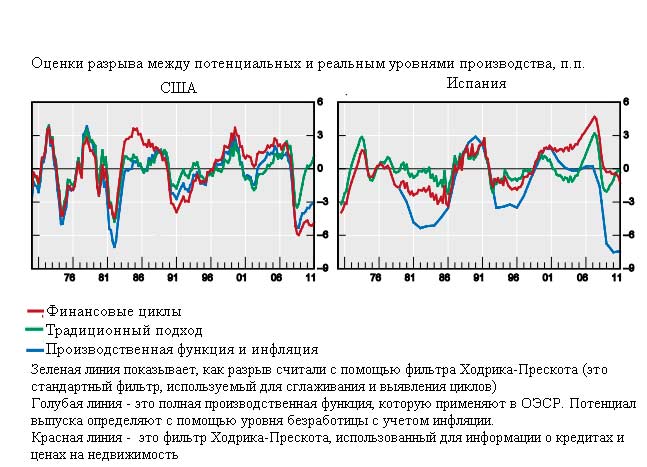

- Между моделями потенциального выпуска следует учитывать разницу:

по стандартной теории — это выпуск на таком уровне, когда обеспечивается полная занятость и ускорения инфляции не наблюдается. Предполагают в таком случае, что экономика, достигшая своего потенциала, будет оставаться здесь бесконечно долго и до момента, когда её выбьет отсюда внешний шок. В такой модели инфляция является надёжным индикатором текущего выпуска — он ниже или выше своего потенциала; - инфляция, по теории финансовых циклов, может быть весьма стабильной, тогда как выпуск будет или быстро расти, или снижаться — финансовые дисбалансы играют здесь свою роль. О выпуске инфляция ничего при этом не может сообщить;

В итоге, нужно выкинуть из головы всё, что мы знаем от теории рационального поведения рынков, которая почила во время кризиса:

- Нужно уйти от идеи, что экономические агенты имеют полную информацию о состоянии рынков и поведение этих агентов рационально. Следует понимать, что у агентов информация не полная;

- Следует помнить о том, что отношение к риску меняется в зависимости от информации о состоянии экономики;

- Кроме того, финансовая система — она сама создает покупательскую способность, и всё также служит системой трансферта ресурсов.